Diversas fuentes ubican en Génova el primer banco del mundo de la era moderna: el Banco di San Giorgio, fundado en el año 1406. De hecho, el nombre “banco” deriva de la palabra italiana banco (escritorio), utilizada en el Renacimiento por los banqueros judíos florentinos, quienes hacían sus transacciones sobre una mesa cubierta por un mantel verde.

Durante los siglos XVIII y XIX se produjo un crecimiento masivo en la actividad bancaria. Su extensión hacia capas cada vez más amplias de la sociedad hizo necesario en el siglo XX el establecimiento de ciertas normas que regularan la actividad y competencia bancarias y protegieran a los clientes.

La historia de la banca se remonta entorno al 2000 a.C, con el comercio de bienes entre las ciudades de Asiria y Babilonia

Sin embargo, la historia de la banca se remonta a varios siglos antes, hacia el año 2000 a.C. con el comercio de bienes entre las ciudades de Asiria y Babilonia. Entonces ya había préstamos de grano entre agricultores y comerciantes. Posteriormente, en la Antigua Grecia, durante el Imperio romano los prestamistas hacían empréstitos y se añadieron dos innovaciones importantes: aceptar depósitos y cambiar dinero. También existe evidencia arqueológica de préstamos monetarios en este mismo período en China e India.

Un acto de equilibrio

Aunque la actividad se ha profesionalizado y la bancarización está extendida en todo el mundo, poco ha evolucionado en esencia conforme a aquellos primeros prestamistas: los bancos nacieron para intermediar entre unos y otros agentes, canalizando el ahorro hacia aquellos que necesitan dinero para invertir, las empresas y el sector público fundamentalmente, o para consumir. Lo demás, son adornos.

Leopoldo Abadía: “En el terreno financiero no hay que innovar, hay que mejorar y eso no significa otra cosa que la banca tiene que volver a su negocio tradicional, que es hacer de bancos”

Mucho se habla últimamente de la vuelta a la banca de toda la vida. “En el terreno financiero no hay que innovar, hay que mejorar y eso no significa otra cosa que la banca tiene que volver a su negocio tradicional, que es hacer de bancos”, responde el economista Leopoldo Abadía en una entrevista recogida en el libro Exit. Salida de emergencia, de Silvia Gelices. Pero, ¿qué significa hacer de bancos?

“La banca es, en definitiva, un acto de equilibrio”, explica Mikel García-Prieto, director general de Triodos Bank en España. “Además de asegurar la fluidez de las transacciones financieras, su actividad se basa en asegurar los ahorros de los clientes que le han confiado su dinero, por un lado, y prestar dinero a empresas y organizaciones que ofrecen productos y servicios que la sociedad demanda, por otro. El rol de la banca en la sociedad es conseguir que esta conexión entre ahorradores y emprendedores, cuyos intereses parecen contrapuestos, se realice de forma equilibrada”, detalla.

Joan Antoni Melé, miembro del Consejo Asesor de Triodos Bank, acude a un símil sencillo para explicar la función de los bancos: “Los bancos son el corazón del sistema económico. Recogen el dinero en circulación que depositan ahorradores e inversores y lo bombean al organismo social, a través de emprendedores que lo necesitan para poner en marcha su pr

Vasos comunicantes

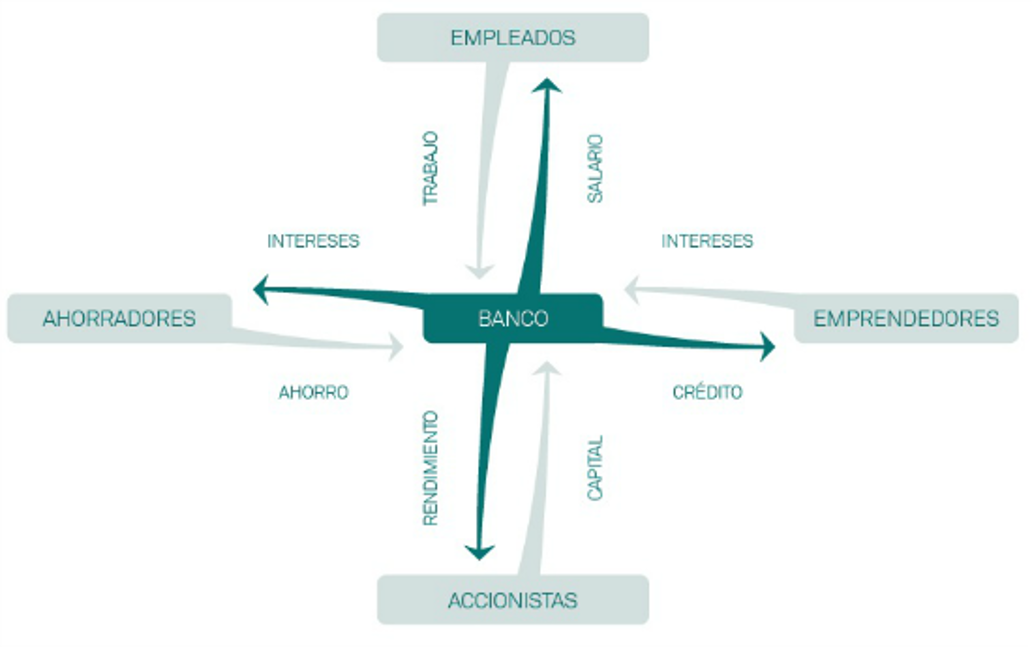

El modelo de negocio básico de la banca es muy simple. Un banco opera en la esfera de influencia de cuatro partes: ahorradores, prestatarios, inversores y empleados. Cada grupo tiene su propia función. El ahorrador confía su dinero al banco a cambio de seguridad, disponibilidad y cierta rentabilidad –y, cada vez más, buscando una gestión responsable y basada en valores de su dinero, retomando la misión original de los bancos.

El ahorrador busca seguridad, disponibilidad, cierta rentabilidad y, cada vez más, una gestión responsable y basada en valores de su dinero

Por otro lado, el prestatario solicita financiación al banco y paga un interés sobre el préstamo recibido. Los accionistas participan en el capital social de la entidad, lo que contribuye a garantizar su solvencia, y por ello reciben una parte del beneficio. Los empleados dedican la fuerza de su trabajo a asegurar el buen funcionamiento de la organización, para lo que perciben un salario.

El banco pone en relación a estos cuatro grupos de interés. Mediante su actividad de intermediación financiera, obtiene un beneficio, resultante de la diferencia entre lo que cobra el préstamo y lo que abona el ahorro. Este beneficio permite sufragar los costes de explotación del negocio, ofrecer servicios al cliente (tarjetas, transferencias, etc.), pagar los salarios, repartir dividendos entre los accionistas (titulares de certificados, en el caso de Triodos Bank) y realizar nuevos desarrollos.

Un banco debe ser capaz de garantizar la disponibilidad del dinero a sus ahorradores siempre que lo deseen. Para ello, el banco se asegura de tener una liquidez suficiente. Con el resto de depósitos, el banco concede préstamos a emprendedores para sus iniciativas.

“Los bancos hacemos cosas que la gente normalmente no quiere o no puede hacer, como prestar dinero”, apunta García-Prieto. “¿Por qué no pedimos el dinero a nuestros padres o amigos para un negocio? Pues porque o bien no lo tienen, o no se fían de que se lo vayamos a poder devolver, o bien no pueden asumir la extensión en el tiempo y los condicionantes de liquidez. Ahí es cuando intervienen los bancos, tomando riesgos en su papel de intermediación a largo plazo, y ofreciendo servicios añadidos para la operativa. Hay que tener en cuenta que algunos préstamos duran varios años, y las deudas entre familias o amigos no se pueden extender tanto tiempo”, señala García-Prieto, quien insiste en que “saber prestar es una profesión”.

Y añade: “¿no entrarían aquí también nuestros valores? Si un amigo nos pide dinero prestado, ¿no le preguntaríamos para qué lo va a utilizar?” Ahorradores, prestatarios, accionistas y empleados están estrechamente interconectados, aunque esto no se vea a simple vista.

Equilibrio: si un banco anuncia altas tasas de interés para remunerar el ahorro, los prestatarios tendrán que pagar intereses más altos por sus préstamos

Para el banco es clave salvaguardar los intereses de las diferentes partes. En caso de que se pierda ese equilibrio, las consecuencias serían perjudiciales para alguna de ellas. Si un banco anuncia altas tasas de interés para remunerar el ahorro, los prestatarios tendrán que pagar intereses más altos por sus préstamos. Lo mismo ocurre si un banco otorga excesiva importancia a sus accionistas: tomará riesgos con el menor uso de recursos propios posible para aumentar el valor de las acciones.

Orgullo de banquero

Pese a la creencia generalizada, García-Prieto sostiene que el rol de un banco no es maximizar sus resultados financieros, sino ofrecer un servicio público esencial. “Cuidar el dinero de ahorradores, realizartransacciones financieras de manera eficiente y responsable, y ofrecer préstamos basados en la confianza para iniciativas que son necesarias para la sociedad y la economía real. Al menos esta es la aproximación de Triodos Bank”, sostiene.

El enfoque de Triodos Bank: el rol de un banco no es maximizar sus resultados financieros, sino ofrecer un servicio público esencial

Los bancos son agentes sociales clave –dice-, que intervienen en la economía con el dinero de otros. Los profesionales del banco trabajan para que el dinero “ocioso” de ahorradores que no lo están usando, fluya hacia empresas y organizaciones que lo necesitan para sus proyectos. Por tanto, según el tipo de actividades a las que se preste el dinero, los bancos están promoviendo un tipo de sociedad u otra.

Triodos Bank lleva la esencia del equilibrio propia de la banca a su modelo de negocio, buscando un balance entre el bienestar de las personas, el impacto ambiental y la rentabilidad financiera. “Nuestra misión es contribuir a mejorar la calidad de vida de las personas desde el sistema financiero. Miles de personas han confiado en nosotros para hacer un uso más responsable y positivo de su dinero, y por eso debemos ser cautelosos a la hora de valorar a quién se lo prestamos y para qué. En Triodos Bank esto se traduce en bajos ratios de morosidad y en una política de total transparencia acerca de los proyectos y empresas que financiamos”, detalla García-Prieto.

El director general de Triodos Bank en España advierte de que muchas personas ahorran y prestan el dinero a los bancos sin preguntarles qué harán con su dinero.

Nuestros clientes son personas e instituciones que además de pedir liquidez, rentabilidad y seguridad a su banco, también piden transparencia y responsabilidad en las inversiones

“Los bancos, teniendo eso en cuenta, intentan invertir en los lugares más rentables, que no son necesariamente los más sostenibles. Nuestros clientes, en cambio, son personas e instituciones que se han hecho lo que llamamos la cuarta pregunta: que además de pedir liquidez, rentabilidad y seguridad a su banco, también piden transparencia y responsabilidad en las inversiones”, explica.

Pese a ser una profesión muy denostada, Joan Antoni Melé reivindica “el orgullo de ser banquero”. Un buen banquero es, en su opinión, “alguien que gestiona de forma responsable el dinero de los ahorradores,permitiendo con ello que actividades empresariales con valor para la sociedad puedan seguir adelante, y con una idea siempre en mente: que el dinero no es nuestro y debe ser devuelto a quien lo ha confiado”.

La confianza es, en definitiva, la base sobre la que se construye la actividad bancaria y la piedra angular para ahorradores, prestatarios, inversores y clientes.

DINERO EN CIRCULACIÓN

Muchas personas piensan que el dinero en los bancos permanece estático, en una caja fuerte. Sin embargo, los depósitos de ahorradores e inversores permiten a las entidades financieras usar ese dinero, mientras no se necesite, para dar préstamos a empresas y organizaciones que lo requieren para sus actividades, y obtener así un beneficio por el margen de intermediación. Para asegurar que los clientes pueden disponer de su dinero cuando lo precisen, se establece un coeficiente de reservas mínimas que los bancos deben mantener líquido ante posibles retiradas. La existencia legal de este porcentaje de reservas, y la posibilidad de prestar el resto de dinero depositado, da lugar a la creación

EDUCACIÓN FINANCIERA

“El conocimiento de cómo funciona el sistema financiero, lejos de despreciarlo, hay que incorporarlo”, sostiene el economista Emilio Ontiveros, autor de El ahorrador inteligente. La crisis económica ha puesto de manifiesto la falta de educación financiera que existe en la sociedad. El nivel de conocimientos financieros en España está por debajo de la media de los países de la OCDE y es sensiblemente inferior al del mundo anglosajón. El Banco de España y la CNMV han pedido que la educación financiera forme parte del currículo escolar, mientras que los reguladores financieros remarcan la necesidad de mayor transparencia bancaria y claridad en la letra pequeña de los contratos.

¡Muchas gracias por tu comentario!

Por favor, confirma tu comentario haciendo clic en el enlace del e-mail que has recibido.