Suecia: ¿así es como será el futuro?

Tan generalizado está el pago con tarjeta y a través de móvil en Suecia, que muchas iglesias lo aceptan en su colecta de donaciones. O incluso personas sin techo que venden revistas solidarias utilizan ya este medio de cobro.

Son casos llamativos en un contexto más generalizado de comercios que cuelgan carteles de “No aceptamos dinero en efectivo”, oficinas bancarias que no permiten ingresarlo u obtenerlo… o el tercio de la ciudadanía que dice que ya no utiliza nunca billetes o monedas.

Y es que solo el 1% del valor de todos los pagos en Suecia se mueve con efectivo y, en tiendas, únicamente el 20% de las transacciones sigue siendo con dinero “contante y sonante”. El uso de este se ha reducido a la mitad en solo 5 años, según el banco central sueco. ¿Cómo ha ocurrido?

El cambio tiene lugar en un país en el que el 97% de la población tiene acceso a tarjetas, el 85% a servicios de banca por internet y un 61% utiliza ya una aplicación móvil de pago a comercios y entre particulares, a través de servicios que fueron pioneros en Europa.

La singularidad sueca no parece haber causado, por ahora, problemas económicos o sociales. Por el contrario, sucede en un país con más de 50.000 dólares de renta media per cápita y que aparece de forma estable entre los 10 Estados con menos desigualdad del mundo.

La situación global y en España

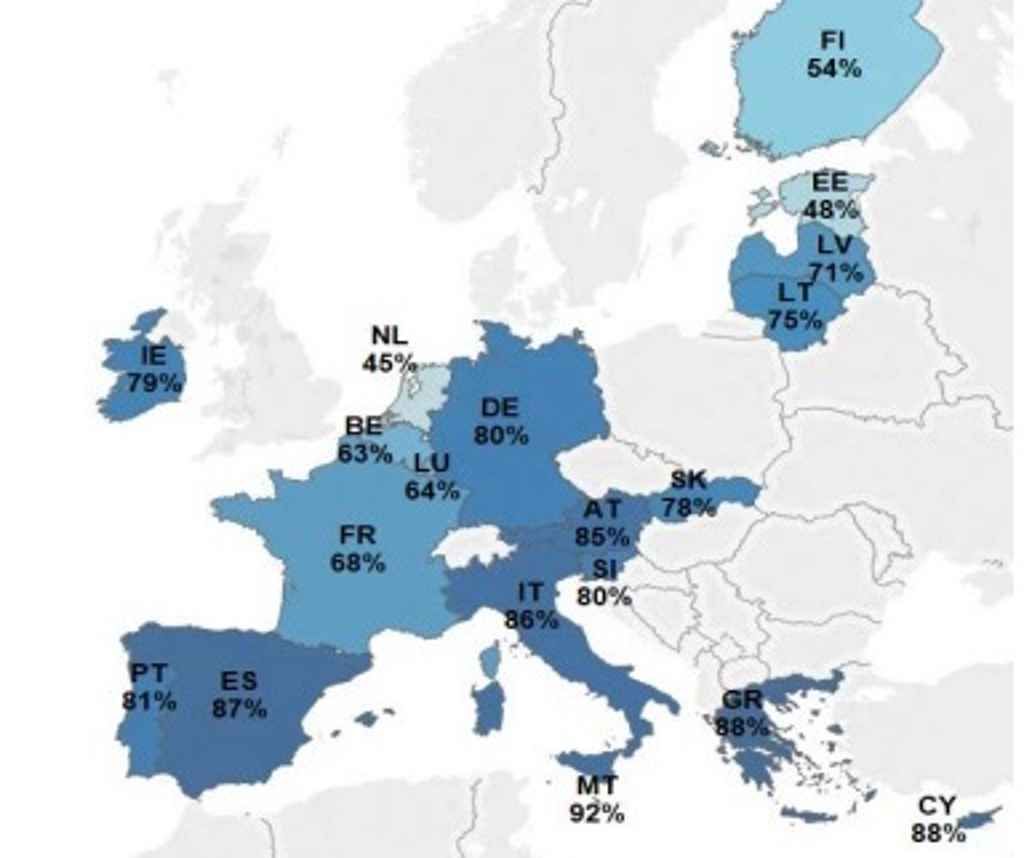

El 85% de todas las transacciones de consumo en el mundo se realizan en efectivo, según un estudio de MasterCard. Una situación similar a la de la Zona Euro, donde la cifra media es del 79%, con un 87% en España.

Sin embargo, “solo hay un 30% de la población europea que muestra una preferencia por utilizar efectivo, así que se trata de una cuestión de hábito”, afirmaba recientemente al respecto Ignacio Echevarría, profesor de Deusto Business School y miembro de la Junta del Consejo Europeo de Pagos.

Precisamente, este año se prevé la entrada en vigor de una de las primeras medidas a nivel europeo que limitan el efectivo. A finales de 2018, el Banco Central Europeo dejará de producir nuevos billetes de 500 euros, un medio de pago que se ha asociado con el fraude y el crimen organizado.

Por otro lado, las instituciones europeas promueven medidas para estimular los pagos digitales, como la introducción de transferencias casi inmediatas o una mayor facilidad para operar con aplicaciones de móvil financieras desarrolladas por terceros.

Sin efectivo: ¿una oportunidad social sin fronteras?

La lucha contra la corrupción, una recaudación fiscal más eficaz que permita realizar políticas sociales y también la promoción del desarrollo económico, al evitar los costes vinculados con el efectivo, están entre las principales razones que esgrimen los defensores de reducir o eliminar el dinero físico.

“El coste del efectivo para los consumidores, las empresas y el Gobierno alcanza al menos los 200.000 millones de dólares anuales en Estados Unidos”, recoge un análisis en Harvard Business Review.

El mismo trabajo constata que en Nueva Delhi sus 11 millones de habitantes dedican 72 millones de horas al año para obtener efectivo y en México un 21% de los pequeños comercios tienen pérdidas por fraude con el efectivo, el doble que los negocios de mayor tamaño.

Argumentos contra el efectivo: lucha contra la corrupción, menos elusión fiscal y menos costes para particulares, empresas e instituciones

Destaca el efecto económico y social de la transición digital de Kenia. Tras introducir una aplicación de pagos oficial y lograr que el 60% de las transacciones sean online, la reducción del tiempo empleado en obtener efectivo redunda en un aumento de la productividad y de los ingresos de los hogares, además de reducir los robos a particulares y negocios. En este país, donde el 80% de la población utiliza móviles, también se ha conseguido evitar que la aplicación se convierta en un medio de lavado de dinero negro, al limitar el importe máximo de las transferencias a 500 dólares.

Por su parte, India es también un ejemplo reciente de cambio hacia una economía con un menor uso de efectivo, con el objetivo declarado de reducir el fraude. Sin embargo, la abrupta eliminación de billetes de uso común de cuantías menores ha generado dificultades importantes a la población y un retroceso del PIB superior a un 1%, según el Fondo Monetario Internacional.

Voces en contra

“Hay una conexión emocional muy fuerte con el dinero en efectivo entre los suecos, aunque ya no lo usen”, explica no sin ironía Niklas Arvidsson, profesor del Instituto Real de Tecnología, a la BBC.

Igualmente, en la transición hacia los pagos digitales, los críticos tienen argumentos relevantes: por ejemplo, las dificultades que implican los cambios para muchas personas mayores.

Por otro lado, defensores del efectivo como Daniel J. Mitchell, doctor en Economía por la Mason University de Washington, ven en el efectivo una forma de libertad personal. Mitchell advierte en su eliminación un apetito recaudatorio desmesurado por parte de los Gobiernos e incluso un intento de controlar a potenciales disidentes, al poder congelar fácilmente el dinero de sus cuentas.

A su vez, el exministro austríaco de Economía, Harald Mahrer, llegó a apelar en 2016 a la existencia de un “derecho constitucional a utilizar efectivo”. Mientras tanto, en el país vecino, Suiza, donde existe un billete con valor superior a mil dólares, la adopción de medidas para limitar a aproximadamente 100.000 dólares las transacciones anónimas ha recibido críticas por limitar la libertad personal. Todo ello, en un contexto financiero local polémico, principalmente, por la elusión fiscal.

Libertad, responsabilidad, transparencia…

Más allá de la diversidad de opiniones, la evolución del dinero y las finanzas lleva a preguntarse si el efectivo sigue siendo, pese a su relevancia histórica, una forma de dinero adaptada a nuestro tiempo.

Porque, ¿tiene sentido la existencia de dinero anónimo, como es el efectivo, en una sociedad que demanda más responsabilidad sobre el uso que hacen del dinero las instituciones? ¿Lo tiene cuando también se demanda más transparencia de los bancos en la gestión del mismo, como demuestra el aumento de clientes de la banca ética?

Al igual que las múltiples opciones sobre qué banco elegir, los puntos de vista son libres, pero quizá podamos encontrar una clave para decidir en las palabras de Anna Laycock, directora de The Finance Innovation Lab, en una visita a Triodos Bank en Reino Unido: “El dinero y el sistema financiero solo son el símbolo de una creación social, no son una especie de ley inmutable de la naturaleza que no podamos cambiar (…) No tenemos por qué ponernos al servicio del dinero, sino que puede servirnos a nosotros”.

¿Sirve hoy el efectivo al progreso de la sociedad?

¡Muchas gracias por tu comentario!

Por favor, confirma tu comentario haciendo clic en el enlace del e-mail que has recibido.